Marché Global

août 29, 2021Julien Descombes, Head of Investment Management

Delphyne Deturmeny, Senior Investment Manager

Indosuez Wealth Management en Suisse

Marchés actions : quelles opportunités en 2021 ?

Il y a un peu plus d’un an, l’annonce d’un virus généralisé avait plongé le monde dans une situation inédite, semant un vent de panique sur les marchés financiers. En l’espace de cinq semaines, le marché mondial des actions avait reculé de 34%, enregistrant sa plus grosse chute depuis la crise des « subprimes » de 2007-2008. L’amplitude du rebond qui a suivi n’en est pas moins remarquable. Après une progression de près de 94% depuis les points bas de mars 2020, les investisseurs peuvent légitimement se demander quelles expectatives il est raisonnable d’avoir pour la seconde partie de l’année.

Des facteurs macroéconomiques toujours en place

Le déploiement de politiques monétaires ultra-accommodantes et de politiques budgétaires associant mesures d’urgence et plans de relance a naturellement joué un rôle prépondérant dans la phase haussière des marchés actions ces derniers mois.

La réouverture progressive de l’économie mondiale a également été un facteur de soutien important. Portée par l’accélération des campagnes de vaccination, l’activité manufacturière s’est stabilisée à des niveaux records en Europe, alors que la réouverture des économies a permis aux activités de services de rattraper leur retard. Depuis mi-avril, l’amélioration de la confiance est visible en zone euro et devrait se poursuivre d’ici à la fin de l’année.Ce retour de la croissance est à mettre en parallèle avec celui de l’inflation. Si certains pays émergents ont fait un premier pas dans la hausse de leurs taux directeurs, le Président de la Réserve fédérale américaine a, quant à lui, rappelé que l’inflation était temporaire et que la Banque centrale américaine (Fed) gardait une approche très prudente dans la normalisation de ses taux. De son côté, la Banque centrale européenne (BCE) – qui fait face à un environnement légèrement différent avec des taux de dépôt en territoire négatif – devrait ainsi mettre plus de temps que la Fed à « normaliser » sa politique.

Des valorisations certes plus tendues…

Après plusieurs mois de forte hausse et de rattrapage, la plupart des indices affichent des multiples de valorisation supérieurs aux moyennes historiques, à des niveaux toutefois plus ou moins prononcés. Les États-Unis arrivent en tête du palmarès avec une prime de 40% par rapport à la moyenne de long terme. De l’autre côté du spectre, la Corée du Sud, l’Europe de l’Est ou encore l’Amérique latine offrent des valorisations toujours attrayantes.

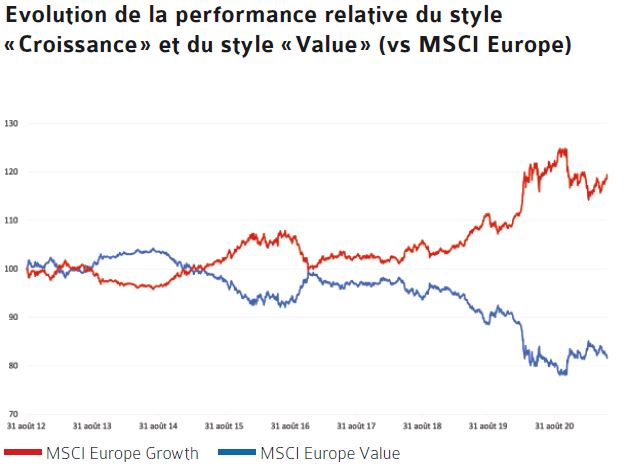

Une analyse sectorielle révèle en outre que les secteurs de croissance, notamment les valeurs technologiques très présentes dans les indices américains, affichent des valorisations particulièrement élevées. C’est également le cas pour certains titres cycliques, industriels par exemple, qui ont connu un essor important depuis la fin de l’année dernière. Notons que d’autres secteurs, tels que la finance ou encore l’énergie, affichent en revanche des valorisations plus modestes.

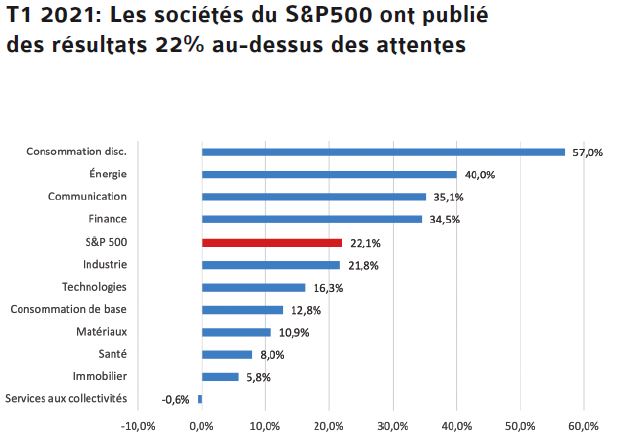

… mais une dynamique soutenue par les bons résultats du T1

Pendant ce temps, la saison des résultats du premier trimestre s’est révélée très porteuse, dévoilant un taux de surprises positives particulièrement élevé. Ainsi, la plupart des secteurs d’activité ont publié des résultats largement au-dessus des attentes, entraînant une vague de révisions bénéficiaires à la hausse de la part des analystes financiers. La croissance mondiale des bénéfices par action est maintenant attendue à 35% pour 2021. En Europe, la dynamique des résultats a permis de soutenir les marchés tout en évitant une progression significative des multiples de valorisation.

Toujours des opportunités du côté des titres « Value » et cycliques

Autre fait marquant, l’annonce de la sortie imminente d’un vaccin contre le Covid-19 a déclenché une importante rotation sectorielle au quatrième trimestre 2020. Depuis, les actions « Value » et cycliques ont connu un retour en grâce, surperformant les actions de croissance de façon marquée. Est-il dès lors trop tard pour participer à cette tendance ? Rappelons que malgré cet inversement récent, l’écart de performance reste très largement en faveur des actions de croissance depuis 2012. Les secteurs plus cycliques, qui avaient énormément souffert lors des confinements précédents par rapport aux secteurs favorisés par le télétravail, ont depuis repris de belles couleurs et continuent de présenter un potentiel de rattrapage important.

Prudence à court terme : flux, sentiment

Si les facteurs précités restent globalement favorables aux actions, les marchés présentent des signes d’euphorie, comme le suggèrent différents indicateurs de sentiment. Les investisseurs pourraient, par exemple, être incités à prendre des profits si un changement de politique monétaire intervenait plus rapidement qu’anticipé, ou si la saison de publication des résultats des entreprises s’avérait décevante. Cette incertitude justifie l’adoption d’une certaine prudence tactique sur le court terme.

Comment se positionner ?

Dans cette phase du cycle économique, il convient donc de faire preuve de sélectivité. L’environnement reste propice aux thématiques séculaires dont la validité s’inscrit sur le long terme, comme les valeurs de technologie de rupture, les énergies renouvelables ou encore les nouvelles tendances sociétales. Les sociétés offrant un fort « pricing power », bien orientées pour bénéficier d’un environnement propice à la reflation, sont également à suivre avec attention. Enfin, alors que la reprise économique se poursuit, certains secteurs cycliques restent particulièrement bien positionnés. La construction d’un portefeuille d’actions mêlant sociétés de croissance, à même de surperformer sur le long terme, et valeurs cycliques, en phase de rattrapage, nous paraît donc être un choix opportun pour aborder le deuxième semestre 2021.

Julien Descombes, Head of Investment Management

Indosuez Wealth Management en Suisse

Delphyne Deturmeny, Senior Investment Manager

Indosuez Wealth Management en Suisse

- Circulaire Finma relative à la surveillance consolidée

- La prévoyance suisse vs trump: des rythmes antagonistes

- «La digitalisation et le conseil personnel resteront prioritaires»

- Ils ont fait la une de «Point de Mire»

- « Un secteur de niche qui se caractérise par des rendements élevés, de l’ordre de 5% à 7% »